炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

“只要相信10年后老百姓的生活水平会比现在更好,科技和消费龙头企业会走出目前阶段性的增长困境,重新进入成长期。”易方达基金副总经理张坤在最新三季报中表示,在目前的环境下,市场先生罕见地报出了价格,让投资者可以用便宜的价格买到优秀的公司股权。

10月25日零点刚过,张坤在管基金纷纷披露2024年三季报,其持仓情况也随之浮出水面。

调仓换股方面,阿里巴巴首次被易方达蓝筹精选买入便进入其前十大持仓,位列第二大重仓股。与此同时,张坤对两只白酒股——泸州老窖、山西汾酒均有明显增持。

此外,张坤对韩国股票的配比进一步增加。其旗下QDII基金易方达亚洲精选的三季报显示,韩国证券市场的股票及存托凭证投资占该基金净值比由此前的6.92%已升至13.58%。具体来看,SK海力士半导体重回该基金的持仓前十,三星电子也获张坤大幅增持。

减仓方面,腾讯控股在三季度再次遭张坤较大幅度减持。

申赎情况方面,2024年三季度,在张坤旗下3只基金显著跑赢同期业绩比较基准的背景下,易方达蓝筹精选、易方达优质精选、易方达亚洲精选连续7个季度遭遇净赎回。

值得一提的是,张坤的代表作基金——易方达蓝筹精选在三季度末的股票仓位为94.42%。澎湃新闻记者发现,这是该基金成立以来的最高股票仓位。

“如果综合考虑股东回报——回购和分红,目前一些科技龙头和消费龙头的股东回报水平,不论绝对还是相对水平都是很高的。”张坤表示,他也欣喜地看到,越来越多的公司治理水平持续提升,也更加坚定地表达了持续回报股东的决心。

大举增持泸州老窖、山西汾酒

目前,张坤在管4只公募基金,分别是易方达蓝筹精选、易方达优质精选、易方达优质企业三年持有、易方达亚洲精选。其中规模最大的产品是易方达蓝筹精选,同时也是张坤的代表作基金。截至2024年三季度末,基金资产净值为438.35亿元,较二季度末时的390.36亿元增加了47.99亿元。

易方达蓝筹精选三季度末的股票仓位为94.42%,较二季度末时的93.50%上升了0.92%,维持高仓位运作。澎湃新闻记者注意到,这是该基金成立以来的最高股票仓位。此外,该基金前十大重仓股持股集中度也小幅度上升,由73.70%升至78.49%。

调仓持股方面,易方达蓝筹精选在三季度更迭了两只重仓股,另增持了两只个股,减持了三只个股。

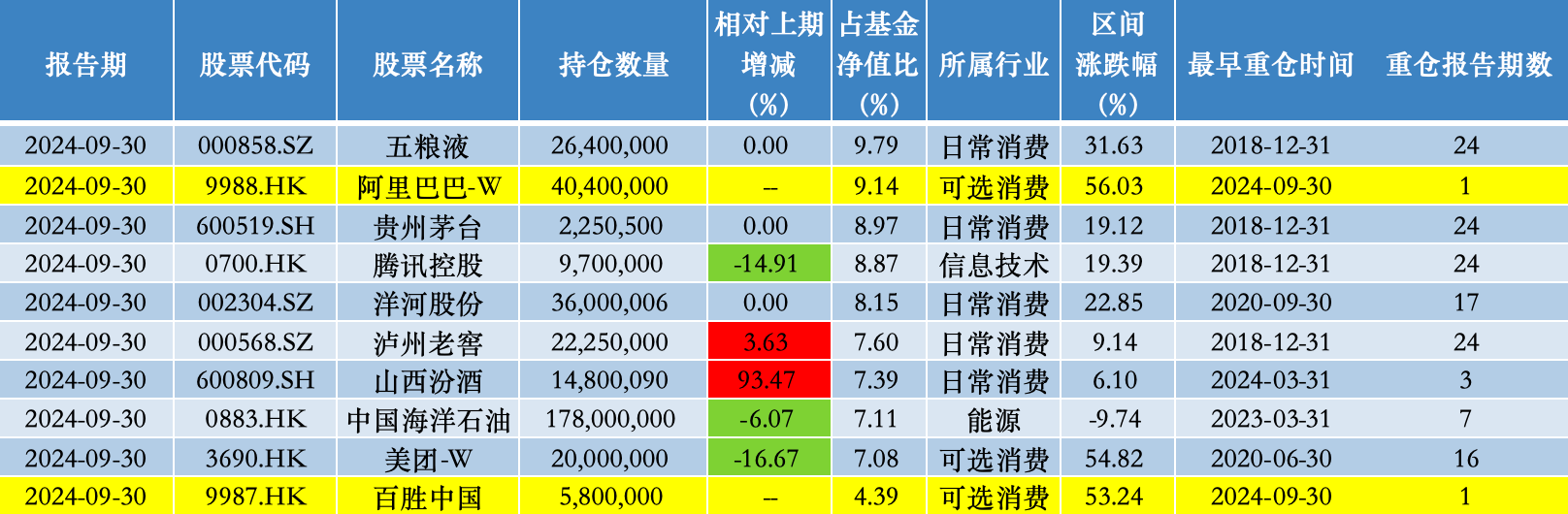

具体来看,易方达蓝筹精选期末前十大重仓股依次为:五粮液(000858.SZ)、阿里巴巴(09988.HK)、贵州茅台(600519.SH)、腾讯控股(00700.HK)、洋河股份(002304.SZ)、泸州老窖(000568.SZ)、山西汾酒(600809.SH)、中国海洋石油(00883.HK)、美团(03690.HK)、百胜中国(09987.HK)。

值得一提的是,阿里巴巴首次被易方达蓝筹精选买入便进入前十大重仓股,位列第二大重仓股,足见张坤对这只个股的重视程度。

同时,百胜中国也新进持仓前十。不同的是,在该基金2024年二季报持股名单中,百胜中国彼时位列第十二名。而从持仓数量来看,张坤在三季度并未加仓该股,这也就意味着,百胜中国是凭借三季度股价上涨53.24%的契机“被动”进入前十持仓。

主动加仓方面,两只白酒股——泸州老窖、山西汾酒分别获张坤增持3.63%、93.47%。

与之相对的是,同样为港股的三只个股——腾讯控股、中国海洋石油、美团,则遭张坤依次减持14.91%、6.07%、16.67%。

此外,香港交易所(00388.HK)、新秀丽(01910.HK)在三季度退出易方达蓝筹精选的前十大持仓。

从基金业绩来看,截至2024年三季度末,易方达蓝筹精选的基金份额净值为1.9323元,2024年三季度基金份额净值增长率为15.11%,同期业绩比较基准收益率为11.97%。

截至三季度末,张坤另一代表作——易方达优质精选基金的规模为157.82亿元,前十大重仓股则同样出现了个股的更迭。

具体来看,与易方达蓝筹精选相似的是,该基金同样大幅减持了腾讯控股,减仓幅度为11.39%。不同的是,张坤在该基金则进一步减持了阿里巴巴,减仓幅度为22.99%。

加仓方面,张坤在该基金中同样增持了两只白酒股——泸州老窖、山西汾酒,增持比例依次为8.31%、76.67%;普拉达(01913.HK)也获加仓。

在换股上,美团代替华住集团(01179.HK)成为该基金的第十大重仓股。

从基金业绩来看,截至2024年三季度末,易方达优质精选混合的基金份额净值为5.4293元,2024年三季度基金份额净值增长率为17.90%,同期业绩比较基准收益率为13.14%。

韩国海力士半导体公司新进持仓前十

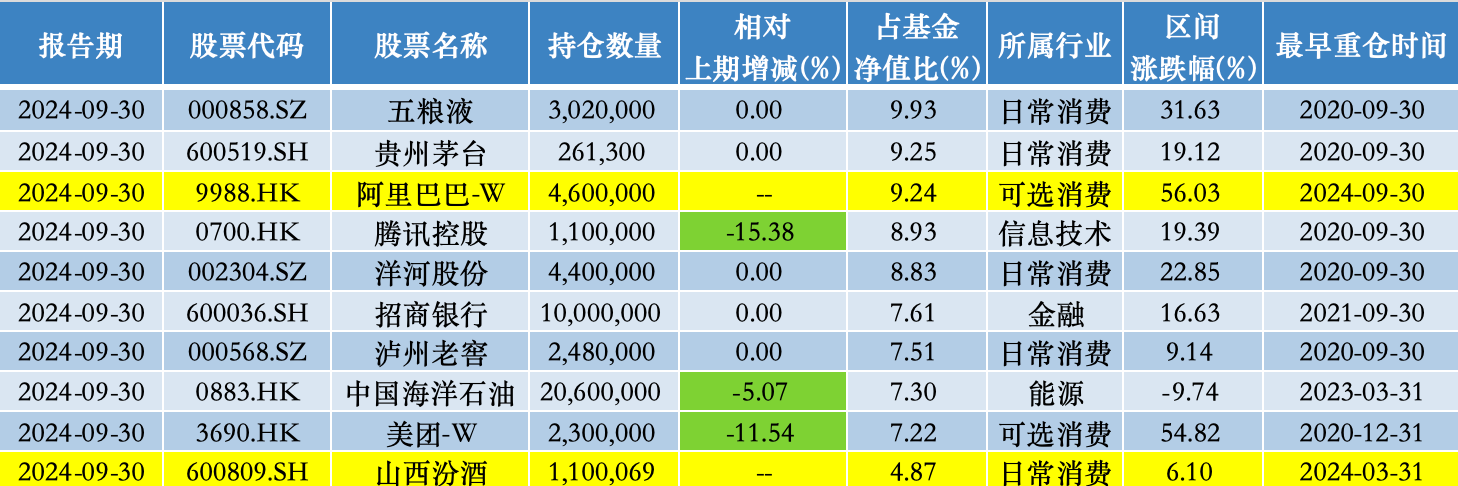

其实,不仅仅是易方达蓝筹精选与易方达优质精选,澎湃新闻记者发现,在2024年三季度,由张坤管理的易方达优质企业三年持有同样增持了山西汾酒,该股于三季度重回前十大重仓股。

值得一提的是,阿里巴巴同样首次被易方达优质企业三年持有买入便进入前十大重仓股,位列第三大,持股数量为460万股。

此外,该基金还分别减持了腾讯控股、中国海洋石油、美团,减仓幅度依次为15.38%、5.07%、11.54%。香港交易所、新秀丽则退出前十大重仓股标的。

截至报告期末,易方达优质企业三年持有的基金份额净值为0.948元,报告期内基金份额净值增长率为15.12%,同期业绩比较基准收益率为11.97%。

而与前三只基金不同的是,易方达亚洲精选在2024年三季度跑输了同期业绩基准。截至2024年三季度末,易方达亚洲精选的基金份额净值为1.080元,2024年三季度基金份额净值增长率为2.08%,同期业绩比较基准收益率为5.70%。

个股更迭方面,一家从事半导体存储器的生产和销售业务的公司——SK Hynix Inc(海力士半导体,000660.KS)从二季度末时的第16大重仓股一举跃升为第六大重仓股,所占基金净值比为7.03%。同时,富途控股(FUTU.O)、普拉达(01913.HK)则均获小幅度加仓。

值得一提的是,另一只韩国股票——三星电子(005930.KS)也在三季度获张坤增持,增持比例高达73.08%。澎湃新闻记者发现,三季报显示,韩国证券市场的股票及存托凭证投资占该基金净值比由此前的6.92%已升至13.58%。

此外,张坤在三季度依次对阿里巴巴、腾讯控股、台积电(TSM.N)、中国海洋石油、华住集团进行了减持,减持比例分别为32.84%、15.42%、9.78%、1.81%、14.43%。

另一家荷兰的半导体设备系统提供商——阿斯麦(ASML.O)则在三季度退出前十大重仓股。

“目前投资者可以用便宜的价格买到优秀的公司股权”

在此次三季报中,张坤对于市场的态度明显要比前几个季度更有信心。

在9月份重要会议提出的相关政策中,张坤尤其关注宏观总量政策、货币政策以及地产政策。

张坤关注到,9月份重要会议提出:正视困难、坚定信心,切实增强做好经济工作的责任感和紧迫感。抓住重点、主动作为,有效落实存量政策,加力推出增量政策。货币政策方面,要降低存款准备金率,实施有力度的降息。

货币政策方面,张坤则提及了“降低存款准备金率,实施有力度的降息。”

地产方面,张坤指出,1月至8月,新建商品房销售面积同比下降18.0%,新建商品房销售额同比下降23.6%,全国房地产开发投资同比下降10.2%。此外,他还提及了有关方面出台的促进房地产市场止跌回稳,对商品房建设要严控增量、优化存量等一系列政策。

张坤认为,9月底出台的一系列政策,有望使经济企稳,并打破市场对经济的持续悲观预期,也将打破对企业盈利持续下修的预期。

“总之,只要相信10年后老百姓的生活水平会比现在更好,科技和消费龙头企业会走出目前阶段性的增长困境,重新进入成长期。在目前的环境下,市场先生罕见地报出了价格,让投资者可以用便宜的价格买到优秀的公司股权。”张坤称。

换个维度去看待科技或消费行业的龙头公司

张坤在三季报中分析道,传统意义上,投资者多用“成长思维”和“边际变化”去看待科技或消费行业的龙头公司,一旦出现盈利增长放缓或下滑,会条件反射式地产生焦虑和恐慌情绪。

事实上,张坤进一步指出,考虑这些公司过去通常享有估值溢价,即预期内的超额增长,这种反应有一定合理性。同时,在看待红利类公司时,投资者多用“价值思维”和“绝对价值”去看待,考虑这些公司在过去的估值折价,大家对周期性的盈利波动通常是可以接受的。

“然而,经历了三年多反向的股价变化后,我们发现一些消费龙头的股息率水平,已经处于全市场靠前的水平,超过相当数量的红利指数成分公司。”张坤认为,在这种情况下,投资者在分析这些公司时会多一些比较的维度,即和红利指数成分股互相比较自由现金流的产生能力、资产负债状况以及管理层分红的意愿等。

在这些维度上,他认为这些消费龙头甚至也高于很多红利类公司。“如果综合考虑股东回报——回购和分红,目前一些科技龙头和消费龙头的股东回报水平,不论绝对还是相对水平都是很高的。”

张坤表示,“我们也十分欣喜地看到,越来越多的公司治理水平持续提升,也更加坚定地表达了持续回报股东的决心。如果未来股价保持平稳,我们甚至有望看到某些龙头公司8到10年后总股数减半,这对长期持有的股东意味着不额外花钱就让自己的持股比例翻倍。”

“虽然股价在季末有所上涨,但股东回报率依然在历史最高水平的附近,再考虑较低的30年国债收益率,两者的差值无疑也在较高水平附近。”张坤称。

发表评论

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。