炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近期,A股并购重组风起云涌,无论是央国企之间的强强联合,还是科技类企业之间的协同并购,都有利于做大做强或做精做细。然而,也有不少企业在并购浪潮中浑水摸鱼,通过收购不太优质的企业达到炒作股价、利益输送或保壳等目的。

10月23日,兴民智通发布公告称,拟3.6亿元现金收购浙江东海岸船业有限公司(下称“标的公司”或“东海岸”)30%股权。有意思的是,东海岸连续亏损,连续两个年度资不抵债,可兴民智通仍要高价且现金收购。并且,兴民智通账面上的货币资金不够3.6亿元,还存在巨额的有息负债,资金流不太支撑高价现金并购。

更有意思的是,兴民智通此次收购还属于跨界收购。兴民智通历史上,曾有多次跨界并购,然而实际效果不佳,兴民智通这些年也连续亏损,实控人接连变更,股价暴跌。此次收购连续亏损的跨界对象东海岸,若不能很好整合最后又变成一地鸡毛。

并购标的连续资不抵债且巨额亏损

公告显示,兴民智通控股子公司安徽兴民海智股权投资有限公司拟以3.6亿元收购扬帆集团股份有限公司(下称“扬帆集团”)全资子公司东海岸30%股权,30%股权的预估值约为3.6亿元,东海岸整体估值约12亿元。

标的公司东海岸的主营业务是出口船舶产品的研发和制造。主要产品包括大中型汽车运输船(PCTC)、大中型集装箱船、大中型散货船、中小型化学品船、灵便型多用途船、超低温金枪鱼钓船、远洋捕捞船、中小型消拖两用船等。

而兴民智通的主营业务有两大类,分别是钢制车轮业务、车联网运营服务。不难发现,兴民智通此次3.6亿元的并购属于跨界并购。

然而,并购标的东海岸连续多年亏损,连续两个年度资不抵债,这与连续亏损多年的兴民智通能否产生协同效应暂且不论,两家亏损的公司相加亏损或更大。2018-2023年、2024年上半年,兴民智通分别实现扣非归母净利润-2.71亿元、-0.32亿元、-3.5亿元、-5.63亿元、-5.64亿元、-3.79亿元、-0.59亿元,连年亏损,至今未走出亏损泥潭。

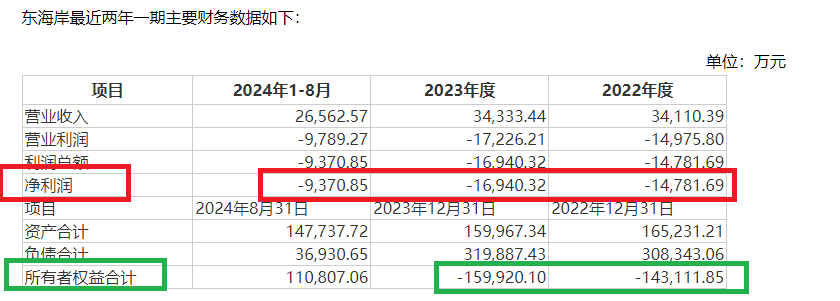

2022年年末和2023年年末,并购标的东海岸的所有者权益分别为-14.31亿元、-16亿元,连续两年资不抵债。截至2024年8月末,东海岸所有者权益为11.08亿元,转为正值。东海岸整体12亿元的估值较11.08亿元的所有者权益,高出近亿元。

据公开资料,东海岸这些年数十次被起诉,51次被法院列为执行人,可见其经营中除了亏损问题,还有一系列的纠纷和债务。

2022年、2023年、2024年1-8月份,东海岸分别实现营业收入3.41亿元、3.43亿元、2.66亿元,基本停滞不前;分别实现净利润-1.48亿元、-1.69亿元、-0.94亿元,连续亏损。

兴民智通为何要斥巨资收购连续多年亏损,连续两个年度资不抵债且纠纷不断的东海岸?兴民智通表示有利于上市公司寻求新的利润增长点,进一步提高公司持续经营能力。然而,上市公司与并购标的皆亏损,如何提高持续经营能力?

账面资金不足仍要现金收购 交易对手是最高法公示的失信公司

兴民智通此次跨界并购采用的是现金收购方式,交易对价为3.6亿元。不过3.6亿元对于兴民智通并不是一个小数目,公司多年持续亏损令公司难以产生充裕的现金流。

截至2024年上半年末,兴民智通账面上的货币资金仅有1.02亿元,远远没有3.6亿元。

并且,兴民智通有息负债金额较高,2024年上半年末的短期借款、一年内到期的非流动负债、长期借款、应付债券之和合计5.13亿元,尤其是一年内的有息负债金额接近4.5亿元,兴民智通还有很大的资金压力。

在上市公司连续亏损、账面资金不足有息负债压力大的情况下,兴民智通仍要以巨额现金收购连续两个年度资不抵债且巨额亏损的跨界对象,合理性及必要性有待商榷。

复盘兴民智通历史上几次重要的跨界收购案例后发现,兴民智通倾向于以现金方式高价收购不太优质的标的。上市公司付出巨额现金后,交易对手落袋为安,而并购标的是否盈利,股价涨跌最终都由中小股东买单。

兴民智通此次并购的交易对手扬帆集团,是成立于1998年的老企业。公告显示,扬帆集团持有东海岸100%的股权,此次收购如果完成,并不会改变扬帆集团的控股股东地位,反而会在标的公司连续资不抵债且巨额亏损的状态下获得3.6亿元现金。

天眼查显示,扬帆集团曾被最高人民法院公示为失信公司,失信行为为有履行能力而拒不履行生效法律文书确定义务。此外,扬帆集团曾多次被列为执行人,也被法院列为限制高消费企业。

频繁跨界效果不佳 此次收购又是“一地鸡毛”?

融资不停、并购不止、实控人如流水、上市公司连续亏损“一地鸡毛”,是兴民智通近些年来最真实的写照。

wind显示,兴民智通分别于2015年6月、2016年5月、2016年9月以2.82亿元现金、7350万元现金、2.45亿元现金收购了英泰斯特51%的股权、深圳广联赛讯有限公司9.17%的股权、九五智驾58.23%股权,收购溢价分别高达1400%、1256%、663%。

兴民智通高溢价收购的这些公司,最终成为公司连续亏损的重要原因。2018年,兴民智通扣非归母净利润亏损2.71亿元,一个重要原因是计提九五智驾商誉减值准备1.73亿元。值得注意的是,商誉减值不能转回,兴民智通收购九五智驾是付出2.45亿元的现金,即真金白银。

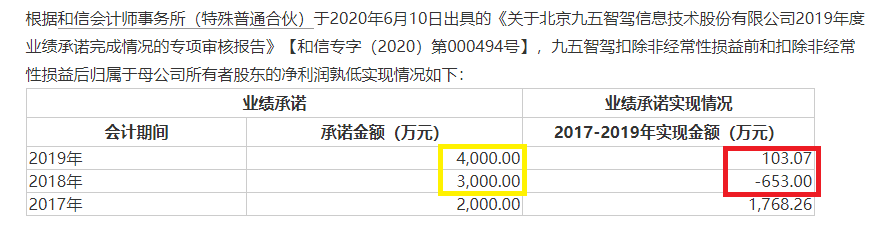

兴民智通收购九五智驾时,交易对手朱文利、陈志方承诺,九五智驾2017年度、2018年度、2019年度实现的净利润分别不低于2,000万元、3,000万元和4,000万元。

事实上,九五智驾没有一年完成业绩承诺,2017-2019年实现的扣非归母净利润分别为1,768.26万元、-653万元、103.07万元,合计完成1219万元的业绩承诺,距9000万元的业绩承诺相差甚远,完成率仅13.54%。

2020年,兴民智通扣非归母净利润为亏损3.5亿元,其中收购的英泰斯特亏损0.68亿元,九五智驾亏损0.21亿元。2021年,兴民智通扣非归母净利润亏损5.63亿元,其中出售英泰斯特10.34%的股权确认投资收益-2,556.53万元。

值得一提的是,英泰斯特2020年巨额亏损0.68亿元后,兴民智通并没有进行商誉减值,而是巧用资本运作规避商誉减值。2021年,兴民智通将持有英泰斯特10.34%的股权转让给安徽英泰斯特电子技术有限公司,持有股权比例降低至40.66%,且英泰斯特不再纳入合并财务报表,因收购英泰斯形成的2.48亿元商誉也一并消失,让上市公司少亏损数亿元。

兴民智通从2018年开始连续六年扣非归母净利润为负值,公司股价也一路下跌,从2019年最高的12.56元/股一度跌至今年2月份最低的2.86元/股,最大跌幅高达77.23%,接近八成,高位购买公司股价的投资者苦不堪言。

也是从2018年开始,兴民智通的实控人也如流水般变化。2018年11月22日,兴民智通创始人王嘉民之子王志成,将1.74亿股转让给四川盛邦创恒企业管理有限责任公司,交易对价14亿元。交易完成后,兴民智通的实控人由王志成变更成了周治。

2020年5月28日,深圳创疆旗下青岛创疆成为兴民智通的控股股东,魏翔成了实控人。值得关注的是,周治与魏翔的关系十分复杂,早在多年前就至少是“合作关系”,有投资者质疑魏翔是周治的台前代言人,详见《兴民智通8亿元定增背后:并购融资成瘾,内控问题频发》等文章。

2021年6月,丰启控股实控人赵丰取代魏翔,成为公司新实控人。今年7月,兴民智通控制权又回到了董事长高赫男手中。值得一提的是,高赫男是兴民智通创始人王嘉民的女婿。

不到六年时间里,兴民智通实控人四度变更,一直亏损,股价大跌,公司及股东频频收罚单,内控问题不断。在这种情况下,兴民智通收购同样亏损的东海岸,能否盈利暂且不论,避免出现“一地鸡毛”才是重点。

发表评论

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。